Учитывая, что цены на нефть, похоже, достигли баланса, Уолл-стрит вкладывает деньги обратно в сланцевый сектор, ожидая прибыли даже на уровне $50 за баррель.

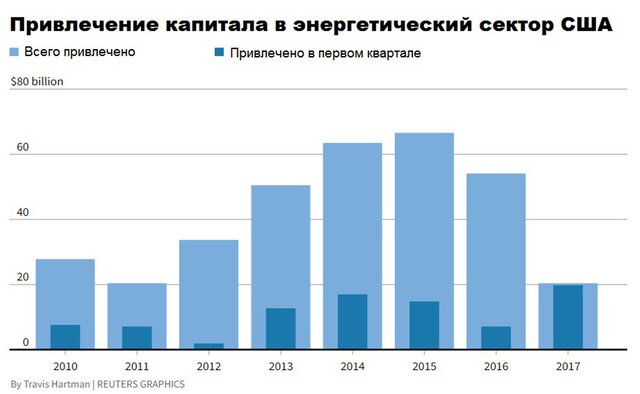

В I квартале этого года частные инвестиционные компании привлекли $19,8 млрд для вложения в энергетику.

Это примерно в три раза больше, чем за аналогичный период 2016 г. Эти цифры свидетельствуют о более агрессивном подходе к использованию прямых инвестиций в сланцевое бурение, а также о растущих ожиданиях того, что нефтяной рынок ждет отскока.

Оптимизм проявляется даже в том, что цены на нефть с ноября колебались около $50 за баррель. При этом надежды на более активный рост цен оказались разбиты, аналитики постоянно пересматривают прогнозы в сторону понижения. Кроме того, высокие запасы в США и намерения ОПЕК также не позволяют верить в нефть по $60 за бочку.

Но новым деньгам с Уолл-стрит этот уровень и не нужен. Кредиторы уверены, что их инвестиции окажутся прибыльными даже при сложившейся сегодня рыночной цене.

Это объясняется тем, что сланцевые бурильщики резко сократили свои расходы.

Экономика добычи сланцевой нефти сейчас предполагает рентабельность на уровнях $40-55 за баррель.

У инвестиционных банков сейчас дела в энергетической сфере идут заметно лучше, чем они ожидали. JPMorgan Chase, Wells Fargo и Citigroup объявили о том, что у них есть дополнительные $370 млн для инвестиций в сектор.

Эта сумма была зарезервирована для покрытия ожидаемых потерь по энергетическим портфелям в I квартале. И такие хорошие результаты могут увеличить объемы кредитования в энергетическом секторе.

Объем кредитов с долевыми инструментами в I квартале вырос на 86% по сравнению с I кварталом 2015 г.

Согласно последнему опросу Haynes & Boone, проведенному среди нефтяных компаний, банков и частных инвесторов, степень уверенности в том, что нынешний период пересмотра кредитных договоров будет благоприятным для энергетической отрасли, растет.

Традиционно в этот период кредиторы пересматривают условия по кредитным линиям. Из 163 опрошенных респондентов примерно 76% заявили, что ожидают, что кредитные линии останутся неизменными или даже увеличатся. Другими словами, банки не отказываются от сланцевой промышленности, и в некоторых случаях они вливают больше денег.

Есть несколько причин для оптимизма. Новые данные из Китая показывают, что его экономика росла быстрее, чем ожидалось, а это свидетельствует о том, что спрос на нефть будет расти стабильно, если не очень быстро.

При этом глобальные запасы нефти падают. Некоторые геополитические события привели к исключению некоторых источников поставок. И ОПЕК делает все возможное, чтобы удерживать цены на плаву. В целом растет понимание того, что рынок становится все более жестким.

Но более высоких цен так и не получается достичь. На самом деле, сейчас стоит думать о возможностях нового падения.

Самый недавний отскок цен произошел отчасти из-за перебоев в Ливии, где поставки рухнули более чем на 200 тыс. баррелей в день. Но Национальная нефтяная компания Ливии недавно вновь открыла закрытое нефтяное месторождение и планирует восстановить добычу на другом.

Никто не может делать твердых прогнозов относительно того, что произойдет с продукцией Ливии, но проблемы могут быть временными.

Тем временем добыча сланцевой нефти растет, и каждую неделю добавляется больше буровых установок - это развитие, не связанное с волной денег, поступающих с Уолл-стрит.

Признаки растущего "бычьего" рынка начинают слабеть на фоне снижения геополитической напряженности и исключения фактора Ливии, а американские нефтяники действуют так, как будто завтра не наступит, а их действия якобы не повлияют на стоимость нефти.

ОПЕК, судя по всему, этот фактор рассматривает в качестве самого серьезного. Проблема в том, что американские производители действуют без оглядки на прошлое и возможное падение цен. Новый нефтяной кризис будет разрушительным именно для них в первую очередь.

Но сейчас инвесторы предпочитают верить, что ценовой спад не убьет оптимизм. Orion Energy Partners сообщила агентству Reuters, что они продолжат кредитовать буровиков, даже если WTI упадет до $40 за баррель.

Многие финансисты считают, что ОПЕК все равно продолжит свое сокращение добычи, что, вероятно, повысит цены и станет гарантией того, что их инвестиции окупятся.

"Бычьи" ставки на срочном рынке продолжают расти, а хедж-фонды вторую неделю подряд увеличивают чистые длинные позиции по нефтяным фьючерсам.

ОПЕК фактически нацелилась на $60 за баррель. По крайней мере с этим согласны официальные лица Саудовской Аравии, Ирака и Кувейта. Такие планы потребуют продления соглашения о снижении добычи еще на шесть месяцев.

По оценкам ОПЕК, при $60 за баррель нефтедобывающие страны увеличат доходы, но такой уровень цен позволит предотвратить резкое возобновление добычи сланцевой нефти в США. Но они могут ошибаться в последнем пункте. |